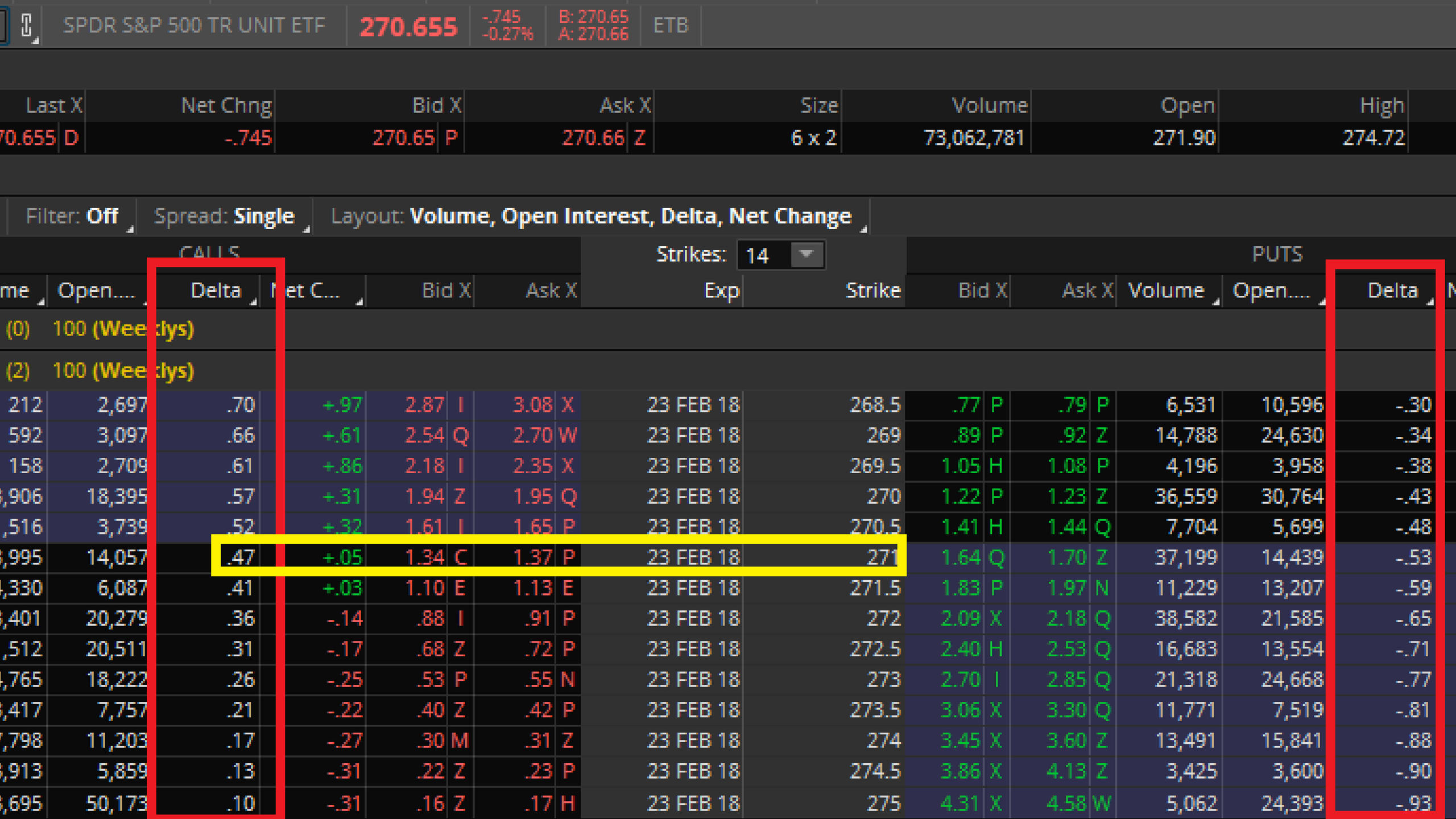

El delta es una de las letras griegas que tienen las opciones sobre acciones y que influyen al momento de la valorización o desvalorización de un contrato. El delta nos dice básicamente que por cada dólar que se mueva la acción el contrato de opción valorizará o desvalorizará cierta cantidad. Mira la imagen a continuación para que ubiques al delta en la grilla de contratos.

Como puedes ver el contrato del stike 271 para call encerrado en cuadro amarillo, me indica que por cada dólar que se mueva SPY a mi favor o en mi contra, ganaré o perderé $47.

Piensa en el Delta como un «termómetro» que te ayuda a entender qué tan sensible es la opción a los movimientos del mercado.

Por ejemplo:

- Si tienes una Call (una opción de compra) con un Delta de 0.5, significa que si el precio de la acción sube 1 dólar, el precio de tu opción va a subir unos 50 centavos.

- Por otro lado, si tienes una Put (una opción de venta) con un Delta de -0.5, y la acción sube 1 dólar, el precio de tu opción va a bajar unos 50 centavos.

¿Por qué es útil el Delta para un principiante?

- Para saber hacia dónde va el precio: Si estás empezando, el Delta te ayuda a entender si tu opción va a ganar o perder valor con el movimiento del precio de la acción.

- Para medir el riesgo: Te da una idea de cuánto podrías ganar o perder si el precio se mueve, así puedes tomar decisiones más informadas.

- Para armar estrategias: Muchos traders usan el Delta para combinar diferentes opciones y crear estrategias que se ajusten a lo que esperan que pase en el mercado.

Si estás comenzando en Opciones Financieras, entender el Delta te ayuda a dejar de apostar a ciegas.

¿Por qué tener en cuenta el delta al momento de elegir un contrato?

NVDA es una de mis acciones favoritas. Yo sé que esta acción cuando hace un rebote o un movimiento fuerte, puede moverse sin problemas un dólar. Es decir, desde mi punto de entrada puede moverse fácilmente un dólar porque su movimiento diario en promedio es de 7-10 dólares.

Yo quiero que por cada dólar que se mueva NVDA me pueda ganar o perder $50 dólares, esa es mi meta para scalping. En ese caso voy a elegir un contrato que tenga un delta de .40 a .50 para que me dé esa ganancia en un movimiento corto de 1 dolar. Mira la grilla de NVDA a continuación.

El strike 242.5 para call, encerrado en cuadro amarillo, tiene un delta de .46. Me está indicando que por cada dólar que mueva NVDA me ganaré o perderé 46 dólares.

Si ese es el movimiento del precio que busco para ganarme mi meta de $50, entonces escogeré ese contrato. Si mi riesgo me dice que por operación debo perder no más de $30, entonces escogeré el strike de abajo, el 245 que tiene un delta de .32, pero tengo que tener en cuenta que se moverá más lento que el strike 242.5.

La utilidad del delta radica en hacer coincidir cuánto movimiento esperamos respecto a nuestro punto de entrada con la ganancia que queremos. Esto sobretodo es muy útil para hacer scalping. De igual forma, está la opción de comprar 2 contratos con una opción que sea menos volátil, o sea que tenga un delta más bajo, para evitar que las fluctuaciones fuertes del precio nos saque de la operación rápidamente.

Pero si quieres comprar solo 1 contrato debes fijarte en el delta para que sepas cuánto puede valorizar o desvalorizar tu contrato por cada dólar que mueva la acción y así tomar mejores decisiones.

¿Cuáles son las ventajas de tener en cuenta el Delta para operar con Opciones Financieras?

La cuantificación del riesgo direccional:

El Delta mide el cambio en el precio de una opción por cada unidad de movimiento del subyacente. Su valor oscila entre -1 y 1, siendo positivo para las opciones call y negativo para las opciones put.

Supongamos que tienes una opción call de una acción cuyo precio actual es $100, y el Delta de esa opción es 0.6. Esto significa que si el precio de la acción sube $1, el precio de la opción subirá $0.60. Si el precio de la acción baja $1, el precio de la opción call bajará $0.60. Como el Delta es positivo, significa que esta opción es más valiosa cuando el precio de la acción sube.

Por otro lado, si tienes una opción put con un Delta de -0.4, cuando el precio de la acción suba $1, el precio de la opción bajará $0.40, y si el precio de la acción baja $1, el valor de la opción put subirá $0.40. Este Delta negativo refleja que las opciones put ganan valor cuando el precio del activo subyacente baja.

En ambos casos, Delta permite al trader ajustar su exposición al riesgo direccional, dependiendo de si espera movimientos alcistas (opción call) o bajistas (opción put), gestionando así su estrategia de acuerdo con las expectativas de mercado.

Ten en cuenta que…

El tema del spread (diferencia entre bid y ask) también tiene mucho que ver aquí. Si la opción que eliges tiene un spread alto, por ejemplo de 10 dólares y tu compras al precio de mercado, ese valor de 10 dólares se le restará a tu stop.

Es decir, el contrato de call de NVDA tiene un delta de .46, el bid es de 2.80 y el ask es de 2.89 (hay 9 dólares de spread ahí) y tu compras al precio MKT, tu stop ya no estará a -$46 dólares de tu entrada, sino a -$37 dólares porque tienes que pagar el costo del spread de $10. Es algo que tienes que tener en cuenta al momento de elegir un contrato también, su spread.

Mi recomendación para que no te confundas con todos estos términos: escoge acciones que ofrezcan contratos con spread bajo para que no tengas que lidiar con esto y puedas entrar comprando al MKT sin problemas.

Ahora cuéntame, ¿comprendiste el tema del delta? ¿Lo tendrías en cuenta para escoger las opciones?