El método Wyckoff fue desarrollado por el legendario inversor y analista Richard D. Wyckoff. Este enfoque único ha demostrado ser altamente eficaz para identificar tendencias, puntos de entrada y salida, y consolidaciones en el mercado de valores, el Método Wyckoff se basa en el análisis de la oferta y la demanda, y se enfoca en estudiar el comportamiento de los participantes del mercado para tomar decisiones de inversión fundamentadas.

Combina herramientas técnicas y psicológicas para evaluar la intención de compra y venta de los inversionistas y, así, anticipar posibles movimientos del mercado.

En este artículo, descubrirás cómo aplicar el Método Wyckoff paso a paso, desde la identificación de fases clave del mercado, hasta la interpretación de patrones gráficos y la ejecución de operaciones rentables.

También destacaremos las ventajas y limitaciones de esta estrategia, así como los recursos disponibles para seguir profundizando en su estudio.

Si estás buscando una estrategia probada y confiable para maximizar tus ganancias en el mercado de valores, el Método Wyckoff es una herramienta que definitivamente debes considerar.

¿Quién fue Richard Wyckoff?

Richard Wyckoff es considerado uno de los grandes pioneros en el mundo del análisis técnico y de la bolsa de valores. Wyckoff nació en 1873 y comenzó su carrera en los mercados financieros como un simple empleado en una oficina de corredores de bolsa en Nueva York. Sin embargo, gracias a su gran talento y dedicación, logró convertirse en uno de los traders más exitosos de su época.

Con solo 15 años Wyckoff trabajaba en una casa de corretaje adscrita a Wall Street.

Wyckoff es conocido por haber desarrollado un método innovador de análisis de mercado, conocido como «Método Wyckoff».

Este método se basa en la observación cuidadosa del precio y el volumen, y busca identificar patrones en el comportamiento del mercado que puedan ser utilizados para tomar decisiones de inversión.

El enfoque de Wyckoff era muy diferente a la forma en que se hacía trading en su época. En lugar de basar sus decisiones en rumores y noticias, Wyckoff creía en la importancia de la investigación y el análisis riguroso.

También fue uno de los primeros en utilizar gráficos para visualizar los movimientos del mercado y en analizar el volumen como una herramienta clave para identificar patrones.

En resumen, Richard Wyckoff fue un pionero en el mundo del análisis técnico. Su método innovador y su enfoque riguroso lo convierten en una figura destacada en la historia del trading.

Comprensión de los principios del método Wyckoff

El Método Wyckoff se basa en una serie de principios fundamentales que guían el análisis del mercado de valores. Estos principios incluyen la ley de la oferta y la demanda, el concepto de acumulación y distribución, la ley de causa y efecto, y la ley de esfuerzo y resultado.

Ley de Oferta y Demanda

La ley de la oferta y la demanda establece que los precios de las acciones se ven afectados por la relación entre la oferta y la demanda. Cuando la demanda supera a la oferta, los precios tienden a subir, y cuando la oferta supera a la demanda, los precios tienden a bajar.

Según la ley de oferta y demanda, cuando la demanda de un activo supera a la oferta, el precio aumenta, y cuando la oferta supera a la demanda, el precio disminuye. Por lo tanto, el precio de un activo se determina por la interacción entre la oferta y la demanda en el mercado.

Wyckoff creía que el análisis de la oferta y la demanda era esencial para la toma de decisiones de inversión. Los operadores deben monitorear los cambios en la oferta y la demanda de un activo en particular para determinar si el precio subirá o bajará en el futuro.

Esto implica analizar factores como el volumen de negociación, la actividad de los compradores y vendedores y otros indicadores técnicos.

Acumulación y Distribución

Acumulación. Viene antes de una tendencia alcista. Los profesionales tienen visión alcista y están comprando poco a poco.

El concepto de acumulación y distribución se refiere a la forma en que los grandes inversores acumulan o distribuyen acciones antes de que el precio se mueva en una dirección determinada.

Estos movimientos de acumulación y distribución pueden ser identificados y utilizados para anticipar posibles cambios en la dirección del mercado.

Ley de Causa y Efecto

La ley de causa y efecto establece que los movimientos de precios en el mercado de valores son el resultado de una causa subyacente.

Esta es una de las tres leyes fundamentales desarrolladas por Richard D. Wyckoff, que se enfoca en la relación entre las causas y los efectos en el mercado financiero.

Según esta ley, todo movimiento de precios en el mercado tiene una causa subyacente que lo provoca. Esta causa puede ser de origen fundamental o técnico y puede incluir factores económicos, políticos o de mercado.

La ley de causa y efecto sugiere que una vez que se ha identificado la causa subyacente de un movimiento de precios, se pueden prever los posibles efectos que tendrán en el mercado a largo plazo.

Esto puede ayudar a los operadores a tomar decisiones con fundamentos sobre cuándo ingresar o salir de una posición.

Wyckoff también destacó la importancia de la acumulación de causa, lo que significa que la causa subyacente de un movimiento de precios puede ser acumulada durante un período prolongado de tiempo antes de que se produzca un efecto significativo en el mercado.

Por lo tanto, la ley de causa y efecto implica que los operadores deben tener una perspectiva a largo plazo y estar atentos a los factores subyacentes que influyen en el mercado.

Ley de Esfuerzo y Resultado

La ley de esfuerzo y resultado se refiere a la relación entre el volumen de negociación y los movimientos de precios.

Un aumento en el volumen de negociación sin un movimiento significativo de los precios puede indicar una falta de interés por parte de los inversores, mientras que un aumento en el volumen acompañado de un movimiento de precios puede indicar un cambio en la dirección del mercado.

Según la ley de esfuerzo vs resultado, el esfuerzo que se invierte en una actividad debe estar directamente relacionado con el resultado que se obtiene. En el contexto del mercado de valores, esto significa que el volumen de negociación de una acción debe estar relacionado con su movimiento de precios.

En otras palabras, si hay un gran volumen de negociación en una acción, esto debería resultar en un movimiento significativo en su precio. Por el contrario, si el volumen de negociación es bajo, el movimiento de precios debe ser limitado.

El método Wyckoff utiliza esta ley para identificar patrones y tendencias en el mercado. Por ejemplo, si se observa un aumento en el volumen de negociación de una acción sin un movimiento correspondiente en su precio, esto puede ser una señal de que la acción está siendo manipulada por grandes inversores que están acumulando posiciones.

Por otro lado, si hay un aumento en el volumen de negociación junto con un movimiento significativo en el precio de la acción, esto puede ser una señal de una tendencia alcista o bajista en el mercado.

En resumen, la ley de esfuerzo vs resultado en el método Wyckoff es una forma de evaluar la relación entre el volumen de negociación y el movimiento de precios en el mercado de valores, y puede ser una herramienta útil para identificar patrones y tendencias en el mercado.

El método Wyckoff frente al análisis técnico tradicional

El Método Wyckoff se diferencia del análisis técnico tradicional en varios aspectos.

Mientras que el análisis técnico se centra principalmente en el estudio de patrones de gráficos y señales de compra y venta, el Método Wyckoff va más allá y se enfoca en comprender las intenciones de los inversores a través del análisis de la oferta y la demanda.

El análisis técnico utiliza indicadores técnicos como promedios móviles, osciladores y bandas de Bollinger para identificar posibles puntos de entrada y salida en el mercado. Estos indicadores se basan en fórmulas matemáticas y estadísticas que no tienen en cuenta el comportamiento de los inversores.

Por otro lado, el Método Wyckoff utiliza herramientas como el análisis de volumen, la evaluación de la fuerza relativa y la interpretación de rangos de precios para identificar posibles movimientos del mercado.

Estas herramientas se basan en el estudio del comportamiento de los inversores y, por lo tanto, proporcionan una visión más completa y precisa de la situación del mercado.

Aplicación del Método Wyckoff al análisis bursátil

Ahora que comprendemos los principios y diferencias del Método Wyckoff, es hora de explorar cómo se aplica en la práctica al análisis del mercado de valores.

Identifica las Etapas del Mercado

El primer paso para aplicar el Método Wyckoff es identificar las diferentes fases del mercado.

Estas fases incluyen la acumulación, la participación pública, la distribución y la liquidación. Cada fase tiene características y comportamientos específicos.

Fase 1: Acumulación

Durante la fase de acumulación, los grandes inversores acumulan acciones a precios bajos, lo que crea un rango de precios estrecho.

Esta fase se caracteriza por un volumen de negociación más bajo y una falta de interés general en el mercado.

Los inversores que utilizan el Método Wyckoff buscan señales de acumulación, como un aumento en el volumen de negociación o un rango de precios estrecho, para identificar posibles puntos de entrada.

Requisitos para una etapa 1:

- Viene después de una tendencia bajista.

- Comportamiento lateral prolongado.

- El mercado pasa de negativo a neutral.

- Las medias móviles se juntan.

- El precio es incapaz de hacer nuevos mínimos.

¿Cómo operamos en la etapa 1?

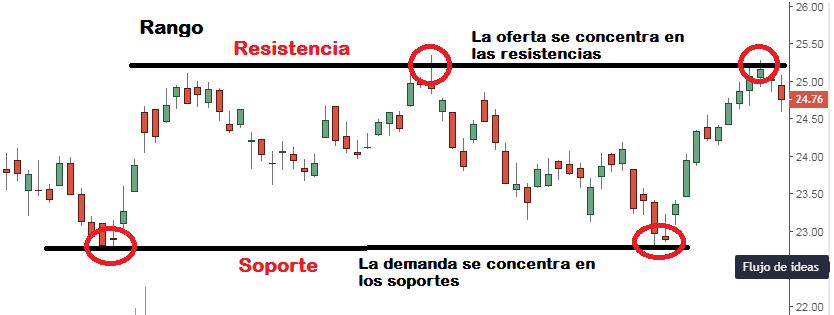

En la etapa 1 buscaremos entradas en long/compra en el piso del rango y entradas en short/venta en el techo del rango. Las velas nos indican la intensión de compra en el piso del rango si forma una vela martillo o una vela con sombra inferior más volumen climático.

Esto nos indica posible rebote. Para aprender a leer las velas japonesas en contexto ingresa aquí.

Lo mismo aplica para la resistencia. Si el precio rompe el soporte o la resistencia, pero el precio cierra por debajo (en el caso de la resistencia) o por encima (en el caso del soporte) es una señal potente de que no se pudo sostener y con mayor razón entraremos para un rebote.

El stop loss debe estar ubicado debajo de soporte o encima de resistencia.

Fase 2: Participación del Público

La fase de participación pública es cuando el mercado comienza a atraer la atención de los inversores en general.

Durante esta fase, los precios tienden a subir de manera constante y el volumen de negociación aumenta.

Los inversores que utilizan el Método Wyckoff buscan señales de fuerza en el mercado, como un aumento en el volumen de negociación y un aumento en los precios, para identificar posibles puntos de entrada.

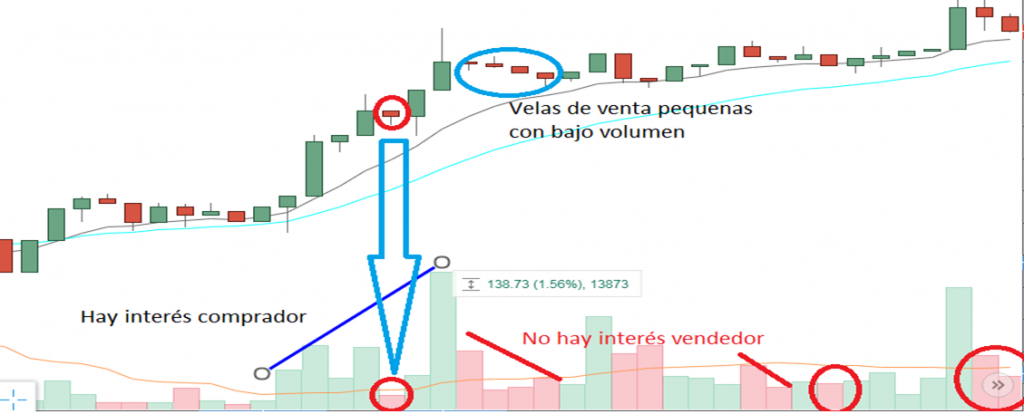

En la etapa 2 el precio ya está listo para subir y ha roto el techo del rango (etapa 1). Notarás que las velas verdes serán más grandes que las rojas y tendrán más volumen.

Si somos más arriesgamos entramos cuando rompa el rango, pero cuidado, pues muchas veces es una manipulación o falso rompimiento y el precio no continúa subiendo.

La ventaja es que si no es un falso rompimiento podríamos tener una linda ganancia porque el precio suele explotar fuertemente.

Requisitos para una etapa 2:

- Viene después del periodo lateral.

- La acción rompe la resistencia o hace un gap sobre la resistencia comenzando el ascenso.

- Los que acumularon en la etapa 1 empiezan a tener ganancias y a vender poco a poco.

- Se forma la tendencia alcista: altos más altos y bajos más altos.

- Las medias móviles se ubican debajo del precio y se abren.

¿Cómo operamos en la etapa 2?

Si somos conservadores esperaremos pacientemente el retroceso a las medias móviles. Este retroceso estará compuesto por 2, 3 o 4 velas rojas pequeñas con bajo volumen.

El retroceso debe ser organizado y suave, no brusco.

Una vez llegue a la media móvil de 9 periodos o 20 periodos (va a depender) entraremos en el alto de esa vela para una continuación al alza.

Vamos a buscar este tipo de entradas a lo largo de la etapa 2. El stop de protección lo ubicaremos debajo de la media móvil 9 o 20 según sea el caso.

Fase 3: Distribución

La fase de distribución es cuando los grandes inversores comienzan a vender sus acciones a precios altos.

Esto crea un rango de precios más amplio y un volumen de negociación más alto.

La fase de liquidación es cuando el mercado experimenta una caída significativa en los precios y un aumento en el volumen de negociación. Durante esta fase, los inversores que utilizan el Método Wyckoff buscan señales de debilidad, como un aumento en el volumen de negociación y una disminución en los precios, para identificar posibles puntos de salida o posiciones cortas.

Luego del festín de la etapa 2 en la que los grandes traders obtuvieron sus ganancias después de haber puesto su dinero en la etapa 1, ahora necesitan vender. Necesitan su ganancia. Pero no pueden vender todo lo que tienen ya, pues el precio caería y eso no les conviene.

Necesitan otra vez un rango como en la etapa de acumulación. Ahí comenzarán a vender poco a poco. Cuando ya hayan vendido vendrá la etapa 4 que es la etapa bajista. Ya no hay mano profesional que apoye la subida del precio y por lo tanto no hará otra cosa sino caer.

Como en la etapa 1, veremos un rango. El precio se mostrará errático, no organizado como en la etapa 2. Las medias móviles volverán a juntarse. Veremos empujes y caídas del precio, pero no muy profundas. Esta etapa puede durar poco o puede ser prolongada, dependiendo. Marcaremos las líneas de soportes y resistencias del rango.

¿Cómo operamos en la etapa 3?

Buscaremos entrar en long en el soporte y en short en la resistencia como en la etapa 1. Como puede suceder en un rango, puede ser un descanso del precio para continuar su subida, por eso hay que estar pendientes. Si rompe el soporte posiblemente comenzaremos una etapa 4.

Fase 4: Liquidación

Una vez los traders han vendido sus posiciones en la etapa de distribución, es momento de que el precio caiga.

Las velas rojas serán más grandes que las verdes y tendrán más volumen. Buscaremos entrar en la tendencia en los retrocesos a las medias móviles que ahora estarán ubicadas arriba del precio.

Requisitos para una etapa 4:

- Viene después del periodo de incertidumbre o distribución.

- La acción rompe soporte para comenzar la caída.

- Se forma la tendencia bajista: Altos cada vez más bajos y bajos cada vez más bajos

- Las medias móviles se ubican encima del precio.

¿Cómo operamos en la etapa 4?

Si somos arriesgados entramos en el rompimiento del rango de la etapa 3. Si somos conservadores esperamos retroceso a las medias móviles. El stop de protección debe ubicarse encima de la media móvil 9 o 20 según sea el caso.

Al comprender estas diferentes fases y utilizar las herramientas adecuadas, los inversores pueden utilizar el Método Wyckoff para tomar mejores decisiones de inversión y maximizar sus ganancias en el mercado de valores.

Indicadores y herramientas del Método Wyckoff

El Método Wyckoff utiliza una variedad de indicadores y herramientas para analizar el mercado de valores. Estas herramientas incluyen el análisis de volumen, la evaluación de la fuerza relativa y la interpretación de rangos de precios.

El análisis de volumen es una herramienta clave del Método Wyckoff.

El volumen de negociación es una medida de la cantidad de acciones que se compran y venden en un período de tiempo determinado. Un aumento en el volumen de negociación puede indicar una mayor participación de los inversores y un posible cambio en la dirección del mercado.

La evaluación de la fuerza relativa es otra herramienta importante del Método Wyckoff.

La fuerza relativa compara el rendimiento de una acción con el rendimiento del mercado en general.

Si una acción tiene un rendimiento superior al del mercado en general, se considera fuerte. Los inversores que utilizan el Método Wyckoff buscan acciones con fuerza relativa para identificar posibles oportunidades de inversión.

La interpretación de rangos de precios es otra herramienta clave del Método Wyckoff. Los inversores que utilizan este enfoque buscan rangos de precios estrechos durante la fase de acumulación y rangos de precios amplios durante la fase de distribución.

Estos rangos de precios proporcionan señales de posibles movimientos del mercado.

Pasos para analizar el mercado de valores utilizando el Método Wyckoff

Ahora que hemos cubierto los principios, la aplicación y las herramientas del Método Wyckoff, es hora de explorar los pasos específicos para analizar el mercado de valores utilizando este enfoque.

1. Identificar las fases del mercado

El primer paso es identificar las diferentes fases del mercado, como la acumulación, la participación pública, la distribución y la liquidación. Esto proporcionará una base sólida para el análisis posterior.

2. Analizar el volumen de negociación

El análisis del volumen de negociación es fundamental para el Método Wyckoff. Observa los cambios en el volumen de negociación y busca aumentos significativos que puedan indicar cambios en la dirección del mercado.

3. Evaluar la fuerza relativa

Compara el rendimiento de una acción con el rendimiento del mercado en general para identificar acciones con fuerza relativa. Estas acciones pueden presentar oportunidades de inversión interesantes.

4. Interpretar los rangos de precios

Observa los rangos de precios durante las diferentes fases del mercado. Los rangos de precios estrechos pueden indicar acumulación, mientras que los rangos de precios amplios pueden indicar distribución.

5. Utilizar patrones de gráficos

Los patrones de gráficos, como los triángulos, las banderas y los hombros-cabeza-hombros, pueden proporcionar señales adicionales para operaciones rentables. Aprende a reconocer estos patrones y utilízalos en tu análisis.

6. Tomar mejores decisiones de inversión

Utiliza la información recopilada a través del análisis del Método Wyckoff para tomar decisiones de inversión informadas. Identifica posibles puntos de entrada y salida, establece objetivos de beneficios y pérdidas, y ejecuta tus operaciones con disciplina.

7. Monitorear y ajustar tu estrategia

El mercado de valores es dinámico y está en constante cambio. Monitorea tus operaciones y ajusta tu estrategia según sea necesario. Aprende de tus éxitos y fracasos y mejora continuamente tu enfoque.

Al seguir estos pasos y utilizar las herramientas adecuadas, podrás aplicar el Método Wyckoff de manera efectiva en tu análisis del mercado de valores y tomar decisiones de inversión más informadas.

Wyckoff y su relación con los Pools de Manipulación Profesional

El legendario trader Wyckoff fue profundamente influenciado por las enseñanzas de Charles Dow, especialmente en cuanto a cómo se originan los grandes movimientos del mercado.

Wyckoff, quien tuvo la oportunidad de trabajar con los hermanos Wasserman, aprendió de primera mano cómo los grandes inversores utilizan la manipulación para influir en los precios de las acciones.

Para él, comprender estas dinámicas era fundamental para tomar decisiones de inversión efectivas y obtener beneficios consistentes en el mercado de acciones.

Durante un viaje con escala en Londres, Edward Wasserman tuvo un encuentro secreto con J.P. Morgan en el que le reveló su estrategia de inversión en la empresa de ferrocarriles Reading.

Wyckoff, quien se encontraba en la misma ciudad, se enteró de esta valiosa información y decidió aprovechar la oportunidad.

Al regresar a Nueva York, Edward recomendó a sus mejores clientes que invirtieran en la compañía, lo que provocó un aumento en la demanda y el consecuente aumento en el precio de la acción.

Este suceso ejemplifica cómo funcionaba Wall Street en aquella época, donde las manipulaciones coordinadas de los grandes inversores, como los hermanos Wasserman, orquestaban campañas para hacer subir o bajar los precios de las empresas, independientemente de su rendimiento financiero.

En otras palabras, lo que hacía que subieran o bajaran los precios de una empresa no era necesariamente su desempeño económico, sino las acciones de los grandes inversores.

En conclusión, la historia de Edward Wasserman y Wyckoff nos muestra cómo la información privilegiada y las manipulaciones coordinadas en Wall Street podían generar grandes rendimientos para los inversores, aunque no necesariamente reflejaran el verdadero valor de las empresas.

Después de adquirir un valioso conocimiento trabajando junto a los hermanos Wasserman, Wyckoff decidió compartirlo con los inversores amateurs. Le dolía ver cómo muchas personas perdían sus ahorros en los mercados sin entender realmente lo que estaba sucediendo en Wall Street.

Por eso, creó una revista para transmitir su conocimiento y ayudar a los inversores a evitar los peligros de la especulación. El proyecto se convirtió en el centro de su vida y se llamó inicialmente The Magazine off Wall Street, pero luego fue rebautizado. La revista tuvo un éxito rotundo con miles de suscriptores en todos los Estados Unidos.

¿Cómo funcionan los Pools de manipulación según Wyckoff?

Cuando el interés vendedor disminuye, el pool se hace con todo el stock y el precio comienza a subir, lo que proporciona al grupo de inversores sus primeras ganancias.

En el mundo del trading, la ausencia de vendedores puede ser una señal de que todo el stock está en manos del pool. En este escenario, el precio sólo puede subir debido a la falta de presión vendedora, lo que genera ganancias para el profesional.

Con el tiempo, el miedo de los inversores comienza a desvanecerse y el público en general comienza a interesarse por la inversión en Bolsa, dando lugar a una fase de participación.

Los inversores que están muy bien informados, capaces de detectar la actividad profesional de forma temprana, aún pueden aprovechar las subidas de precios.

Sin embargo, la mayoría de los inversores no informados entrarán demasiado tarde al juego.

En esta fase, el mismo profesional que compró en los mínimos puede transmitir sus propios títulos al inversor inexperto en un proceso conocido como «distribución».

Eventualmente, esto culminará con un desplome de las cotizaciones cuando el interés comprador haya desaparecido por completo. Esto dejará a muchos operadores que entraron en la cima atrapados, creyendo que la fiesta alcista nunca terminaría.

La acumulación y distribución aplicada a la vida diaria.

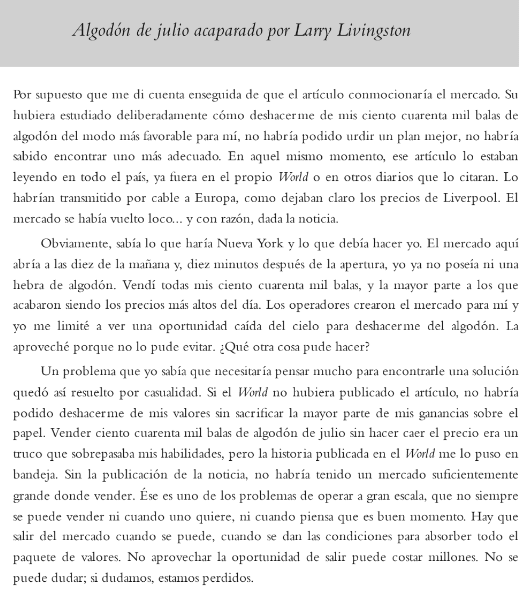

En la siguiente imagen encontrarás un relato de Lefevre en 1.923 explicando de una manera muy práctica la idea de la acumulación y distribución en los mercados, de esta manera tendrás un contexto más preciso de que hay detrás de estos movimientos que constantemente se dan en bolsa.

Si el movimiento de los precios en el mercado financiero está influenciado por los profesionales con sus tácticas de manipulación como la acumulación y distribución de acciones, los pequeños operadores deben aprender a detectar las huellas que estos profesionales dejan y posicionarse en la misma dirección para obtener ganancias.

No se debe subestimar la habilidad de los profesionales ni sobrevalorar nuestras propias capacidades. Es más inteligente esperar a que ellos actúen, analizar los movimientos del mercado y aprovechar las oportunidades que surjan.

La paciencia es una de las virtudes que debemos tener aplicando el Método Wyckoff

Los operadores que utilizan las ideas técnicas de Wyckoff deben ser pacientes y estar preparados para evitar las trampas del mercado que los invitan a entrar anticipadamente en una posición.

Es importante permanecer tranquilo y actuar sólo cuando el mercado muestra indicios claros de que los profesionales han obtenido sus primeras ganancias.

Wyckoff desarrolló tres leyes fundamentales que pueden ayudar a los operadores a descifrar las huellas del profesional y aumentar sus posibilidades de éxito: la ley de oferta y demanda, la ley de causa y efecto, y la ley de esfuerzo Vs resultado.

Es esencial que todo operador tenga un conocimiento profundo de estas leyes para mejorar su capacidad para analizar y tomar decisiones de inversión o trading en el mercado financiero.

Errores comunes que se deben evitar al utilizar el Método Wyckoff

Aunque el Método Wyckoff es una estrategia efectiva para analizar el mercado de valores, hay algunos errores comunes que los inversores deben evitar al utilizar este enfoque.

Uno de los errores más comunes es no comprender completamente las diferentes fases del mercado y cómo identificarlas correctamente.

Otro error común es ignorar las señales del mercado y seguir una estrategia rígida sin ajustes. El mercado de valores es dinámico y está en constante cambio, por lo que es importante ajustar tu estrategia según sea necesario y estar abierto a nuevas oportunidades.

También es importante evitar dejarse llevar por las emociones y tomar decisiones impulsivas. El Método Wyckoff se basa en un análisis objetivo del comportamiento del mercado y los inversores, por lo que es fundamental mantener la calma y tomar decisiones racionales.

Finalmente, es importante recordar que ninguna estrategia es infalible y siempre existe el riesgo de pérdida en el mercado de valores. Utiliza el Método Wyckoff como una herramienta para tomar decisiones de inversión informadas, pero siempre ten en cuenta los riesgos asociados y diversifica tus inversiones.

Ejemplos reales de operaciones exitosas utilizando el Método Wyckoff

Para comprender mejor la efectividad del Método Wyckoff, es útil analizar ejemplos reales de operaciones exitosas realizadas utilizando este enfoque.

Método Wyckoff paso a paso y fácil de entender

¿Qué temas abordaré en el siguiente vídeo?

- Explicación práctica del Sentimiento bajista y volumen de parada.

- Penetración del soporte.

- El anzuelo y el testeo.

- La última barrera y el salto

- Pullback y continuación.